近年来,凭借“强者恒强”的表现,龙头概念股一直风光无限。不过值得注意的是,当前我国正处于新旧动能转换的关键时期,随着创新驱动将成为拉动经济增长的新引擎,结构转型之下,不少远见者开始将目光聚焦在未来更具潜力的细分龙头,在此背景下,兼具成长和龙头属性的中证500指数投资价值显而易见,天弘中证500ETF顺势发行。

一般来说,不论是从市值分布还是从行业配置的角度,中证500指数成份股虽不属于一线的“绝对龙头”,但是汇集了大量的细分行业龙头。一是具有成长创新属性,有较高的发展空间,在未来中国逐渐转向创新驱动发展的过程中,能够获得国家对科技创新领域的政策支持、新经济行业本身快速增长的红利;二是这些企业在细分领域拥有竞争壁垒和一定的定价权,能够享受龙头企业在经济转型与集中度提升下的竞争优势。

而且这些细分龙头还都在成长期,如果把创业板比作幼年、沪深300比作中年,那么中证500指数正处于青壮年,正在加速成为行业巨头,支撑起中国股市的未来。事实上,中证500指数作为后起之秀,在股市掀起的“浪花”正越来越大。数据显示,最近十年,沪深300的净利润年化复合增长率为10%左右,而中证500的年化复合增长率为16%,成长性更佳。而且对比沪深300指数,中证500的净利润增速波动更大,绝对值更高。

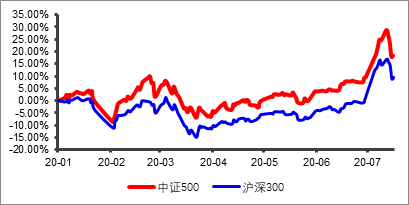

此外,从今年来看中证500指数的表现已经超出预期。在“新基建”的大背景下,以医药、TMT、化工等板块为主的新兴产业对指数整体起到了良好的带动作用,这也为指数提供了高预期收益的支撑。截至7月17日,经过一波三折,年内沪深300指数上涨10.94%,同期中证500指数涨幅高达20.44%。

(数据来源:Wind.2020.01.01-2020.07.17)

当前,天弘中证500ETF正在发行中。近年来凭借追踪紧密、运作透明、费用低廉等优势,ETF成为越来越多指数投资者的首选。天弘指数基金系列由天弘指数与数量投资部提供专业投资管理服务,该团队具有多位十余年资深管理经验的基金经理,并做出较好的业绩表现。同时,公司宏观研究部、智能投资部由经验丰富的宏观资产配置专家领衔,通过宏观、策略及量化等综合研究方法,为投资者提供包括市场观点、产品推荐、组合投资及量化投资在内的资产配置方案和建议等服务。

风险提示:2010-2019年中证500指数每个完整会计年度业绩:10.07%、-33.83%、0.28%、16.89%、39.01%、43.12%、-17.78%、-0.20%、-33.32%、26.38%。收益率历史收益不代表未来业绩表现,指数基金存在跟踪误差。定投不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。文中观点仅供参考,不构成投资建议。购买前请阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。 市场有风险,投资需谨慎。

(责任编辑:三亚新闻网)